第二会社方式とは?メリット・デメリット・成功させるポイントを解説

法人破産に悩んだら弁護士へ早めに相談を!

会社の資金繰りが悪い、苦しいことを一人で悩まないでください。専門の弁護士にお任せください。 初回無料でご相談いただけます。何を話せば良いか、誰に相談したら良いか分からない方もお電話を。

一人で悩まずに相談しませんか?

弁護士による

無料相談はこちら

お急ぎの方は無料通話

でご相談いただけます

第二会社方式は、企業を再建するために用いられるスキームの1つです。優良事業を残すことができるため、会社全体の収支が改善し、立て直せる可能性が高まります。

この記事では、第二会社方式の内容やメリット・デメリット、成功させるポイントなどについて詳しく解説します。

この記事の監修者

弁護士法人 梅田パートナーズ法律事務所

代表弁護士 西村 雄大

| 資格・登録機関 |

|

|---|---|

| 所属団体 |

今回の記事で書かれている要点 (目次)

第二会社方式とは

第二会社方式とは、中小企業が過度な債務に苦しむ場合に、新たに設立した別の会社(第二会社)に収益性の高い事業を分離し、優良な事業を継続しつつ、元の会社を特別清算する事業再生手法です。

中小企業が財務的な困難から脱却し、経営を再建するための方法の1つとして用いることができます。

第二会社方式は、中小企業の財政再建を支援するために、日本の「改正産業活力再生特別措置法」に基づいて制度化されました。

この法律に基づき、中小企業承継事業再生計画が認定され、対象企業に対して各種支援策が提供されます。

第二会社方式のメリット

第二会社方式のメリットについて詳しく見ていきましょう。

収益性が高い事業を残せる

第二会社方式は収益性の高い優良事業だけを残すことができます。不採算事業や赤字の状態が続いている事業を切り離し、事業再生を図ることが可能です。

通常の破産手続きを選択すると、収益性の高い黒字事業も含めて全ての事業が消滅してしまいます。

しかし、第二会社方式を採用することで、優良事業は新しい会社で存続させることができます。赤字事業のみを切り捨て、優良事業を継続できる点は、事業再生を希望する経営者や事業の後継者にとって大きな利点となります。

税務負担が減る

通常、純粋な私的整理においては、債務者は債務免除を受ける際にその免除額を利益として扱わなければなりません。これにより、期限切れの繰越欠損金などが利用できない場合、法人税の負担が大きくなることがあります。

同様に、債権者側も放棄した債権額の大部分が損金処理できない可能性があります。

第二会社方式を選択することで、タックスプランニング(税務計画)を行う機会が生まれ、既存の法人を特別清算などで消滅させることにより、債務免除に伴う課税を回避できる場合があります。

また、第二会社方式による特別清算を通じて、債権者も放棄した債権額を税務上損失として処理しやすくなるため、債権者との交渉が有利に進められることもあるのです。

スポンサーからの信頼を獲得しやすい

第二会社方式は、優良事業の資産と負債のみを新しい会社に移転するため、事後に予測できなかった偶発的な債務や簿外債務などの不良債権リスクを遮断できる利点があります。

税務上の優位性も相まって、新しい会社への出資者からの協力を得やすくなるでしょう。

金融機関から融資を受けられなくてもスポンサーの支援を受けることで、優良事業の運転資金を確保できる可能性が高まります。

第二会社方式のデメリット

続いて、第二会社方式のデメリットについて詳しく見ていきましょう。

許認可を取得できないリスクがある

第二会社方式のデメリットとして、許認可の承継が保証されていないことが挙げられます。業種によっては、会社分割による許認可の承継が認められている場合もあれば、認められていない場合もあります。

例えば、飲食店や旅行業などでは許認可の承継が許されていることが多いですが、建設業や宅建業などでは承継が認められていないことがあります。

許認可が承継できない場合、事業を続けるためには新たに許認可を取得する必要が生じます。以前の企業で許認可が取得されていたからといって、再度の許認可取得が確実であるとは限りません。

そのため、許認可の承継が難しい業種では、第二会社方式を選ぶリスクが大きくなる可能性があります。

コストがかかる

第二会社方式を実施する際には、新たな第二会社を設立する必要があります。この際に、会社移転に伴う不動産コストや、第二会社の設立に必要な登録免許税などの費用が発生します。

多くの場合、第二会社方式を採用する会社は財政的に困難な状況にあり、これらの費用を捻出することが難しいことがあります。

そのため、第二会社方式を検討する際には、どの程度のコストがかかるのかを事前に詳細に計算し、資金調達や予算の確保について検討することが重要です。財政的なリソースを事前に確保できない場合、第二会社方式の実施が難しいこともあります。

新たな資金調達先を探すことになる場合が多い

第二会社方式を採用した場合、金融機関は新会社と旧会社を同様に見なすことが一般的です。

そのため、これまで融資を受けていた金融機関から新会社への追加融資を受けることが難しくなることがあります。

このため、第二会社方式を採用する際には、金融機関からの融資を期待せず、代替的な資金調達方法を検討することが重要です。スポンサー企業からの支援やその他の資金調達策を計画し、リスクヘッジを考えておく必要があります。

第二会社方式を成功させるポイント

第二会社方式による事業再生を成功させるポイントについて詳しく見ていきましょう。

適切なスキームを選ぶ

第二会社方式を成功させるポイントの1つは、適切なスキームを選ぶことです。第二会社方式には事業譲渡と会社分割の2つのスキームがあり、どちらを選ぶかは会社の状況や目的によって異なります。

会社分割の場合、包括承継が行われるため、譲渡時に消費税が発生しないというメリットがあります。しかし、簿外債務が引き継がれる可能性が高く、不良債権リスクが増加することがあります。

一方、事業譲渡の場合は個別承継となり、税制面での優遇措置は受けられませんが、簿外債務を引き継ぐことなく事業を再生できます。

どちらのスキームが適しているかは、事業の規模や再生の目的、債権者の意向などを総合的に考慮する必要があります。

中小企業再生支援協議会を活用する

中小企業再生支援協議会は、中小企業の再生を支援するために設置された公的機関で、各都道府県に存在します。

この協議会は、産業活力の再生や産業活動の革新に関する特別措置法に基づき、中小企業の再生に向けた取り組みを展開しています。

全国に47の協議会が存在し、主に商工会議所などが中心となって運営されています。2022年4月1日以降、中小企業再生支援協議会は経営改善支援センターと統合され、中小企業活性化協議会という名称に変わりました。

この協議会は、資金繰り支援の継続や中小企業の収益力向上、事業再生、再チャレンジなどに向けて支援を行っており、特にコロナ禍での中小企業の支援に力を入れています。中小企業が経営改善や再生を図る際には、この協議会の支援を活用することがおすすめです。

まとめ

第二会社方式を選ぶことで優良事業を切り離して再建を目指すことができます。その一方で新たな資金調達先を探す必要が生じるリスクもあるため、最適な方法かどうか慎重に検討しましょう。

梅田パートナーズ法律事務所では、第二会社方式だけではなく他の選択肢も含め、どの方法を選ぶのがベストかアドバイスしておりますので、まずはお気軽にご相談ください。

法人破産に悩んだら弁護士へ早めに相談を!

会社の資金繰りが悪い、苦しいことを一人で悩まないでください。専門の弁護士にお任せください。 初回無料でご相談いただけます。何を話せば良いか、誰に相談したら良いか分からない方もお電話を。

こちらのコラムもよく読まれています

弁護士ご紹介

西村 雄大

弁護士の西村 雄大と申します。これまで「弁護士」という職業は、一般的にどこか取っ付き難い職業として認知されていたのではないかと思います。

今はインターネットなどを通じて、ある程度の知識は誰でも取得できるようになりました。法律に関しても同じです。

このような時代だからこそ、弁護士に頼んでよかったと思っていただけるよう、プラスアルファの情報・一つ上のサービスを心掛けて対応します。

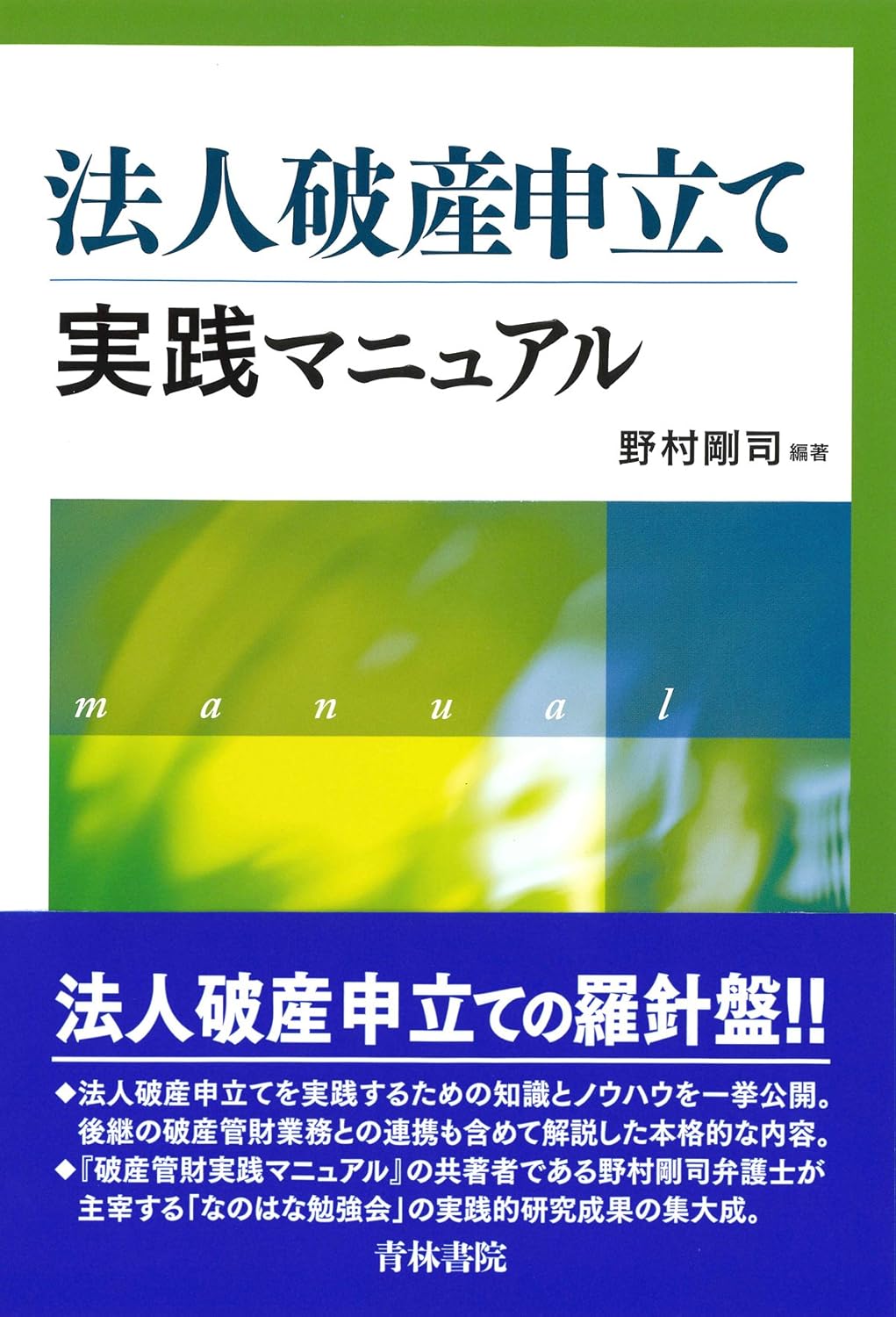

弊所代表弁護士の西村雄大が「法人破産」に関する書籍に著書(共著)として参加し出版しております。

経 歴

- 2010

- 京都大学 卒業

- 2012

- 神戸大学法科大学院 卒業

- 2012

- 司法研修所

- 2013

- 弁護士 登録

- 2014

- 中小企業診断士 登録

- 2014

- 梅田法律事務所 設立

- 2015

- 経営革新等支援機関 認定

- 2017

- 梅田パートナーズ法律事務所 改称

著書および論文名

- ・著書(共著):法人破産申立て実践マニュアル(野村剛司 編著/青林書院)

- ・法学セミナー平成26年10月号「倒産法の魅力と倒産法の学修」

- ・物流業界の未来を創る雑誌「物流新時代」にて「西村弁護士の法律相談室」を連載

テレビ出演

・2025年 日本テレビ様のnews zeroにて「脱毛サロン“ミュゼ”「解散を決定」」についてリモート出演しました。

・2025年 日本テレビ様のnews zeroにて「脱毛サロン“ミュゼ”休業「給料未払い」」についてリモート出演しました。

提供元:日テレNEWS NNN

・2025年 関西テレビ様の「newsランナー」にて、「ミュゼプラチナム従業員が破産申し立て」についてコメント出演しました。

・2024年 関西テレビ様の「ドっとコネクト」にて、「アリシアクリニックの破産」についてリモート出演しました。

・2024年 日本テレビ様の「news zero」にて、「アリシアクリニックの破産 利用者への返金」についてコメント出演しました。

・2024年 MBS 毎日放送様の「よんチャンTV」にて、「船井電機 突然の破産」についてコメント出演しました。

・2022年 MBS 毎日放送様の「よんチャンTV」にて、「スーパーマーケット ツジトミの倒産」についてコメント出演しました。

事務所概要

- 住所

- 〒530-0047 大阪府大阪市北区西天満4-6-4 R-Ⅱビル2階

- 最寄駅

-

・京阪電鉄「北浜駅」「なにわ橋駅」より徒歩5分

・大阪メトロ「淀屋橋駅」より徒歩10分 - 電話番号

- 0120-074-013

(電話受付時間:土日祝日問わず 9:00~22:00) - 営業時間

- 平日:9:30~18:30

※土日祝日は事前にお電話いただくことで対応可能 - 備考

- ・全国どこでも対応可能

・問合せから24時間以内に弁護士が対応

・初回相談は無料でご相談可能

アクセスマップ

関連リンク

弁護士費用

| 法 人 | 法人代表者 | |

|---|---|---|

| 着手金 |

55万円~ 着手金は分割払いも可能 (債権者数及び会社の規模によって変動します。詳しくはご連絡ください。) |

55万円~ 着手金は分割払いも可能 |

| 会社破産申立実費 |

25万円程度 ※大阪地方裁判所の場合 |

5万円程度 ※大阪地方裁判所の場合 |

| 成功報酬 | 無料 | 無料 |

内容によっては増減額することがございます。詳細は弁護士にお尋ねください。

一人で悩まずに相談しませんか?

お急ぎの方は無料通話

でご相談いただけます

無料相談はこちら24時間以内に

弁護士が直接対応